Hallo an alle. Ich bräuchte mal dringend Hilfe bei meiner, zugebenen, etwas komplexeren Frage, die mir selbst ein Steuerberater nicht beantworten konnte.

Ich bin Beamter und aus gesundheitlichen Gründen seit 2012 im Vorruhestand. Natürlich langt die Versorgung nicht wirklich. Ich hätte die Möglichkeit einen Nebenjob zu bekommen, den ich trotz meiner gesundheitlichen Einschränkung ausüben könnte. Das OK meines „Dienstherrn“ habe ich. Ich darf bis 1450 Euro monatlich dazuverdienen.

Das ich dann in die Lohnsteuerklasse 6 eingestuft werde, weiß ich inzwischen, auch, dass ich keine Krankenkasse und Pflegeversicherung zahlen muss, da ich ja privat versichert bin.

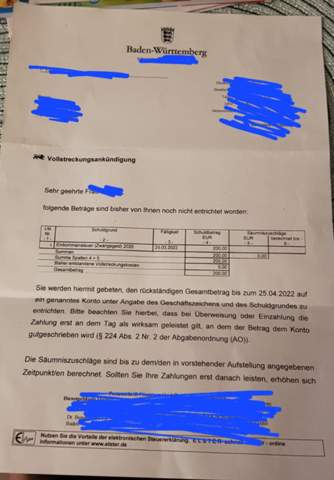

Nun sagte man mir, dass ich dann aber verpflichtet bin jährlich eine Lohnsteuererklärung abgeben und dann wahrscheinlich etliches nachzahlen muss. Das verstehe ich nicht so ganz, denn ich gehe davon aus, dass die Lohnsteuerklasse 6 doch die ist, mit den meisten Abzügen??

Ich wäre sehr sehr dankbar, wenn es hier jemand gäbe, der mir das irgendwie plausibel erklären könnte oder vielleicht sogar ein Rechenbeispiel für mich hätte.

Kurz: Ich bekomme brutto 1640 Euro Rente und hätte die Möglichkeit brutto 1200 Euro dazuverdienen.

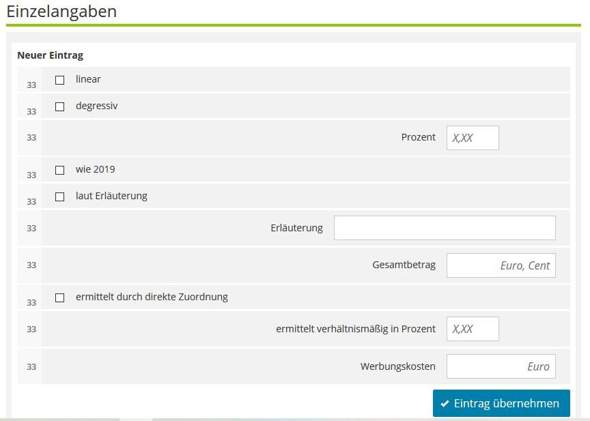

Ausrechnen wie viel Steuern in Lohnsteuerklasse 6 fällig sind, kann ich hier im Netz ja schön mit den Lohnsteuerrechnern. Aber meine Hauptfrage, die mir bisher keiner beantworten kann: Was ist dann beim Lohnsteuerjahresausgleich fürs Finanzamt fällig? 1200 Euro, Lohnsteuerklasse 6 ohne Kirchensteuer usw. wäre Netto: 972,57 nach meinen Recherchen. Aber es hieß, dass es sein kann, dass davon monatlich 200 Euro ans Finanzamt zu zahlen wäre. Also 2400 im Jahr Nachzahlung?? Damit wäre mein realer Verdienst 772,57 ca. Kommt das hin? HIIIILFE Für jede Antwort wäre ich sehr dankbar.